以下是元创股份近年来的财务数据: 8月21日消息,据国外媒体报道,2022年,包括美国银行和摩根史丹利在内的七家银行为埃隆马斯克(Elon Musk)提供了约130亿美元贷款,帮助其完成斥资440亿美元收购Twitter的交易。然而,这笔交易已经成为金融危机以来银行业最糟糕的并购融资交易。 金融危机以来最糟糕的融资交易 通常情况下,为收购提供贷款的银行会迅速将债务转售给其他投资者,以将其从资产负债表上剥离,并赚取服务费用。然而,由于X的财务健康状况不佳,这些银行面临严峻挑战,难以在不承受重大损...

以下是元创股份近年来的财务数据:

8月21日消息,据国外媒体报道,2022年,包括美国银行和摩根史丹利在内的七家银行为埃隆·马斯克(Elon Musk)提供了约130亿美元贷款,帮助其完成斥资440亿美元收购Twitter的交易。然而,这笔交易已经成为金融危机以来银行业最糟糕的并购融资交易。

金融危机以来最糟糕的融资交易

通常情况下,为收购提供贷款的银行会迅速将债务转售给其他投资者,以将其从资产负债表上剥离,并赚取服务费用。然而,由于X的财务健康状况不佳,这些银行面临严峻挑战,难以在不承受重大损失的情况下抛售这些债务,导致这些贷款滞留在它们的资产负债表上,从而成为银行业所说的“悬空债务”。据参与交易的人士说,这种情况不仅冲击了银行的贷款资产质量,还直接波及了部分银行的并购业务收益及员工薪酬。

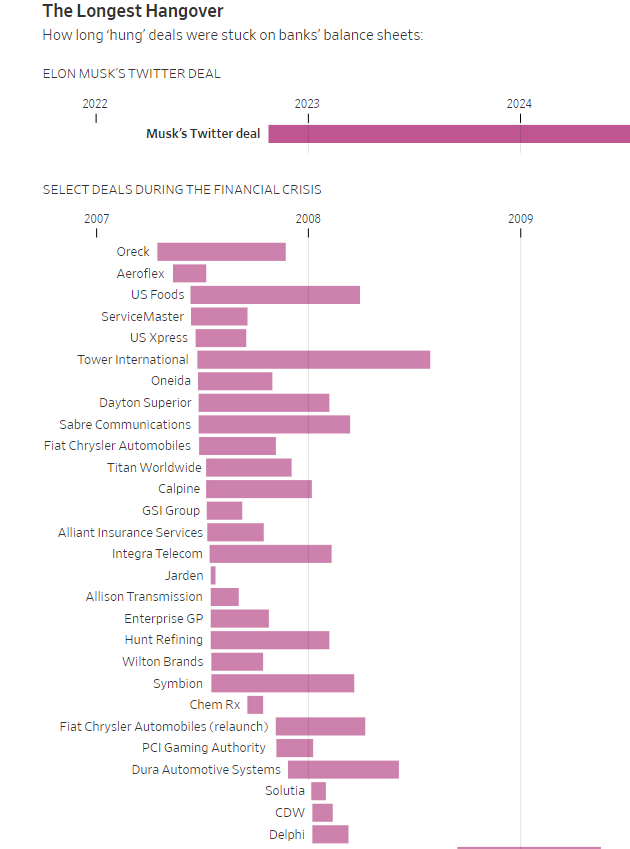

完成这笔收购后,马斯克的贷款价值迅速贬值,且最新分析显示,其持续的不良表现使该交易显得格外突出。根据研究公司PitchBook的数据,Twitter的这笔贷款“悬空”时间之久,已超越该机构有完整记录以来所有类似未售出交易。

尽管金融危机时期曾见证更多“悬空债务”案例,但当时银行通常能在贷款发放后一年内有效处理或注销大部分此类债务。值得注意的是,即便有一笔规模远超Twitter(高达200亿美元)的“悬空债务”交易,也在银行放款后约一年内因企业破产而尘埃落定。

时间最长的“悬空债务”

芝加哥大学金融学资深教授史蒂文•卡普兰(Steven Kaplan)自上世纪80年代起便持续关注此类交易。他指出,Twitter贷款不仅是自2008年金融危机以来规模最大的“悬空债务”交易,更是历史上罕见的巨额“悬空债务”案例之一。他补充称:“这些贷款给银行业带来的压力远超以往我们所见的任何悬空债务交易。”

全为与世界首富打好关系?

据知情人士透露,尽管马斯克本人亦承认交易估值偏高,但多家银行仍决定承销,这背后主要驱动力在于与当时的世界首富建立业务关系的巨大诱惑。马斯克与其他投资者合计投入约300亿美元用于收购Twitter(现更名为X),这为银行提供了一定程度的风险缓冲。

参与此次融资的银行阵容强大,包括美国银行、摩根士丹利、巴克莱、三菱日联金融集团、法国巴黎银行、法兴银行和瑞穗银行,它们能够从X的长期贷款中收取显著高于市场基准利率的丰厚利息,贷款期限普遍设定在7至8年之间。若X能在贷款周期内持续支付利息并最终偿还本金,银行仍有望实现全额收益。

卡普兰表示:“在特定价位下,他们或许会在承受损失的情况下出售债务,但有马斯克在,若一切进展顺利,他们最终有望获得全额回报。”

然而,近两年的时间过去,X在马斯克的领导下仍面临重重挑战,努力摆脱困境。去年,该公司估值大幅缩水,已降至约190亿美元。

尽管近期政治新闻的激增促使X的使用量有所抬头,但目前尚无确凿迹象表明,这意味着长期支撑其运营的广告收入已迎来实质性复苏。在马斯克接管之前,X就面临盈利难题。马斯克对广告商的态度始终比较强硬,最近甚至起诉他们及行业组织,指控其非法联合抵制X。

偿还贷款对X的财务状况没有太大帮助。马斯克透露,甚至在利率停止上升之前,X每年偿还的利息已经高达15亿美元。随着Twitter贷款接近两年到期,尽管部分银行已对贷款价值进行了数亿美元的减记,但银行方面尚未有出售这些贷款的举动。

七大银行减计资产、降薪

这些债务的账面亏损对银行利润构成了压力,而直接在资产负债表上持有高风险贷款也引发了监管机构更为严格的审查。因此,有消息称,受Twitter及其他“悬空债务”交易的影响,部分银行缩减了对并购融资交易的贷款规模。

此外,Twitter贷款还导致部分银行在投资银行排行榜中的地位下滑,这是一个备受瞩目的业绩指标,对于银行的市场定位、客户吸引力及薪酬结构均具重要意义。

据Dealogic数据显示,在马斯克收购Twitter之前的2021年至2022年期间,美国银行和摩根士丹利在某些季度内稳居美国杠杆融资投资银行排名的前两位。然而,在2023年及2024年,榜单发生了变化,摩根大通与未参与Twitter交易融资的高盛占据了领先地位。

这些“悬空债务”不仅削弱了银行的财务状况,还直接导致了投资银行家的年薪大幅缩水。去年年初,巴克莱并购团队的核心成员在纽约晚宴上获悉,他们的薪酬将普遍较前一年减少至少40%。据知情人士透露,该行有几笔“悬空债务”交易影响了业绩,但X贷款是迄今为止规模最大的一笔。

知情人士还称,银行家们拿到当年的奖金后,巴克莱200多名董事总经理中约有50人选择离职。今年初,这些银行曾探讨一项重组方案,旨在通过马斯克部分偿还Twitter未偿债务来换取银行降低利息,但此方案最终未能落地实施。

这笔交易让银行陷入进退两难的境地。一方面,它们渴望与马斯克及其庞大的商业帝国建立稳固合作关系,包括电动汽车制造商特斯拉、脑机接口创企Neuralink、人工智能创企xAI等前沿企业;另一方面,SpaceX(含星链)未来可能的IPO被视为不可多得的盈利机遇,银行自然不愿错失。

但在此期间,马斯克的某些公开言论与帖子给银行销售相关债务带来了挑战,并对业务造成了不小的压力。

据内部消息,去年秋季,马斯克对广告商的严厉批评直接触动了三菱日联金融集团美国高层的敏感神经。紧接着,该银行迅速下调了对Twitter贷款的内部信用评级,反映出其回收贷款难度的增加,并将此债务转至专门处理破产及财务困境公司债务的特殊情况和重组部门。

三菱日联金融集团发言人对此表示:“我们已与马斯克及其团队进行了多次积极沟通,并对还款前景持乐观态度股票杠杆实盘,期待取得积极成果。”